Gözlənilən qərar: Əhalinin kreditləri silinə bilər – Şərtlər açıqlandı

27-10-2023, 11:17

27-10-2023, 11:17  119 dəfə baxılıb

119 dəfə baxılıb

Azərbaycandakı bankların cəmi kredit portfeli 2023-cü ilin sentyabr ayında avqust ayı ilə müqayisədə 467 milyon 697 min manat artaraq 22 milyard 281 milyon 884 min manata çatıb.

Azərbaycandakı bankların cəmi kredit portfeli 2023-cü ilin sentyabr ayında avqust ayı ilə müqayisədə 467 milyon 697 min manat artaraq 22 milyard 281 milyon 884 min manata çatıb.Mərkəzi Bankın aylıq hesabatına əsasən, sentyabr ayında bankların biznes kreditləri portfeli 256 milyon 883 min manat artaraq 12 milyard 78 milyon 674 min manata, istehlak kreditləri portfeli 147 milyon 599 min manat artaraq 6 milyard 680 milyon 114 min manata, ipoteka kreditləri portfeli 63 milyon 215 min manat artaraq 3 milyard 523 milyon 95 min manata çatıb.

Diqqətçəkən məqam əhalinin kredit borcunun (istehlak və ipoteka kreditləri) 10 milyard manat səviyyəsini keçərək ilk dəfə 10 milyard 203 milyon 209 min manata çatması olub.

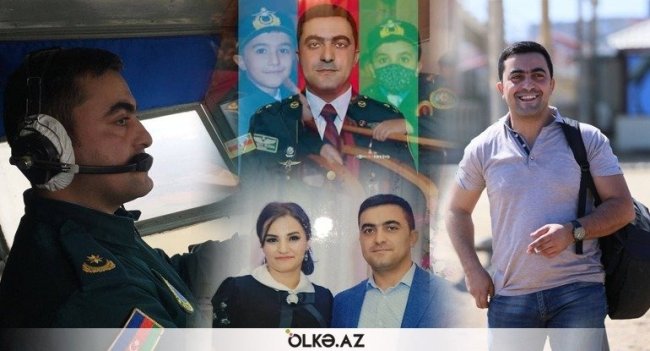

İqtisad üzrə elmlər doktoru Elşad Məmmədov əhalinin kredit borcunun artmasına təkan verən amilləri şərh edib.

O hesab edir ki, bank sektorunda, kredit bazarında problemli kredit fundamental məsələdir:

“Biznes kateqoriyası üçün kreditlərin əlçatan olmaması kredit borcunu artıran əsas amildir. Nəticədə kredit götürən təşkilatlar və ya fiziki şəxslər borcunu qaytara bilmir. Götürülən kreditlərin təyinatı üzrə istifadə olunmaması da problemli kreditlərin həcmini artırır. Əgər pul-kredit siyasətinin yumşaldılmasına, məqsədli kredit xətlərinin açılmasına nail olmasaq, ödənişlərlə bağlı problemlər artmaqda davam edəcək.

Bunun qarşısını pul kütləsini və investisiyaları artırmaqla, eyni zamanda kredit siyasətini yumşaltmaqla almaq olar. Yəni pul kütləsinin artımı baş verməlidir və faiz dərəcələri yumşalmalıdır, həmin kredit axınları da investisiyalara, istehsala yönəldilməlidir ki, əlavə dəyər yaradılsın.

Bank sektorumuz daha çox pul-kredit kütləsi generasiya etmək əvəzinə, bunun əksinə problemlər yaradır. Ona görə də bu problemlərin artmasının, son nəticədə bankların lisenziyalarının ləğv olunmasına şahid oluruq. Bütün bunlar da iqtisadiyyata öz təsirlərini göstərir”.

Maraqlıdır, əhalinin kreditləri silinə bilər?

Elşad Məmmədov ölkə başçısının humanistlik göstərərək bir dəfə bu addımı atdığını xatırladıb:

“Təxminən 4 il əvvəl cənab Prezident iqtisadiyyata, sosial siyasətə bir dəstək nümayiş etdirərək problemli kreditlərin xeyli hissəsini ləğv etdi. Yenə də bank sektorunun problemləri ona səbəb olacaq ki, ölkə rəhbərliyi məcbur olub bu işlərə müdaxilə etsin. Amma əslində bank sektoru sağlam və effektiv fəaliyyət göstərsə, zənnimcə, bu problemlər yaranmaz ki, sonra da onun həllini dövlət öz üzərinə götürsün.

Hesab edirəm ki, bank sektorunda həm öhdəliklərin, həm də aktivlərin daha effektiv idarə edilməsinə ehtiyac var. Düşünürəm ki, bankların investisiya yönümlü yox, daha çox istehlak və mikro kreditlər verməsi anormal bir haldır. Bu növ kreditlərin iqtisadiyyata çox cüzi qatqısı ola bilər.

Biznes adı ilə verilən kreditlərin strukturuna nəzər salsaq görərik ki, orda real istehsalla bağlı olan kreditlərin payı kritik dərəcədə azdır. Bu gün Azərbaycanda investisiyaların strukturunda bank kreditlərinin payı ənənəvi olaraq 10 faizdən də aşağı göstəricilərlə qeydə alınır. Təbii ki, bu, yolverilməzdir. Belə olan halda iqtisadiyyatda pul dövriyyəsinin effektiv təşkili, investisiyaların cəlbi ilə bağlı olan problemlər qaçılmazdır”.

İqtisadçı Azərbaycanda pul-kredit siyasətinin kökündən dəyişdirilməsini təklif edir: “Pul-kredit siyasətində investisiya yönümlü bir yanaşma olmalıdır. İlk növbədə Mərkəzi Bankın fəaliyyətinin təkmilləşdirilməsinə ehtiyac var. Mərkəzi Bank ölkədəki investisiya mühitinə, məşğulluq problemin cavabdehlik daşımalıdır. Bu bank pul yaradan bir təşkilat kimi iqtisadi artıma cavabdeh olmalıdır.

Mərkəzi Bank yalnız valyuta məzənnəsinə, yaxud inflyasiyaya cavabdeh olmalı deyil. Əgər bu problemlər həm qanunvericilikdə, həm də icra mexanizmlərində öz həllini taparsa, müsbət dəyişikliklərə nail olmaq olar”.

Xəbəri paylaş